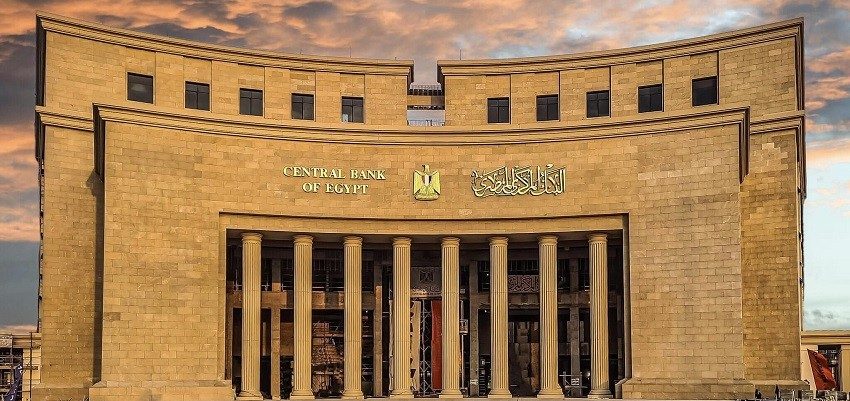

توقعات برفع أسعار الفائدة 3 % في اجتماع المركزي المقبل

تترقب الأسواق المصرية اجتماع لجنة السياسة النقدية بالبنك المركزي يوم 30 من شهر مارس الجاري لبحث سعر الفائدة، وسط توقعات برفع أسعار الفائدة بنسبة تصل إلى 3 % لكلح جماح التضخم الذي وصل إلى أعلى مستوى له خلال الفترة الماضية بنحو 40 %، حيث يرى عدد من المصرفيون أن المركزي سيواصل تشديد السياسة النقدية في البنوك ولا سيما بعد الأزمات المتتالية التي يشهدها القطاع المصرفي الأمريكي بعد انهيار 3 بنوك، كما رجح المصرفيون أن يوجه البنك المركزي المصري بنكا الأهلي ومصر بطرح شهادات جديدة بفائدة مرتفعة على غرار شهادات الـ 25 % التي تم طرحها مؤخرا من بنوك الأهلي المصري وبنك مصر وبنك القاهرة.

وتوقع محمد عبد العال، الخبير المصرفي، أن يتجه البنك المركزي لاتباع سياسة نقدية تشددية وهي رفع سعر الفائدة بين 1 و2% في الاجتماع الدوري القادم للجنة السياسة النقدية مع استمرار البنك في زيادة الفائدة خلال الاجتماعات التالية وفقا للأوضاع، لافتا إلى أن اتخاذ قرار من أي بنك مركزي على مستوى العالم برفع سعر الفائدة أو تثبيتها أو رفع الاحتياطي الإلزامي يتسم بالصعوبة الشديدة، بسبب تكلفة فاتورة مثل هذا القرار وتبعاته الاقتصادية.

أضاف عبد العال، أن البنك المركزي قد يتجه أيضا لاستخدام باقي الأدوات المتاحة في يده لكبح معدل التضخم، فبجانب رفع سعر الفائدة قد يلجأ إلى زيادة الاحتياطي الإلزامي النقدي مجددا، وخفض الحدود الائتمانية للإقراض للأفراد بهدف إحكام محاصرة التضخم.

أوضح أن خفض الحد الائتماني للقروض الاستهلاكية (التجزئة المصرفية للأفراد) من 50% إلى 40% من إجمالي الدخل الشهري للعميل، قد يكون إحدى الأدوات في يد البنك المركزي لتقليل الشراهة على شراء السلع الكمالية مثل القروض الشخصية والسيارات والبطاقات الائتمانية للمشتريات وخلافه، والتي تعد أحد عوامل زيادة الطلب على شراء بعض السلع.

وفي ظروف مشابهة، لجأ البنك المركزي في مطلع 2016 إلى إلزام البنوك بخفض الحد الائتماني للعميل إلى 35% من إجمالي الدخل الشهري، أي لا يستطيع أحد الحصول على قروض- تجزئة مصرفية- بأقساط شهرية تتجاوز ثلث راتبه تقريباً في خطوة منه لتحجيم سقف الإقراض وكبح التضخم قبل أن يقرر رفعها إلى 50% في 2019 بعد تحسن الأوضاع الاقتصادية.

وأوضح عبد العال أن خفض الحد الائتماني للإقراض الاستهلاكي سيكون أحد العوامل في السيطرة على معدلات السيولة في السوق وبالتالي النزول بمعدل التضخم بجانب القرارات الأخرى.

كما يعد رفع الاحتياطي النقدي الإلزامي على البنوك إحدى أدوات البنوك المركزي للسيطرة على التضخم خاصة أن تبعاته ضعيفة على ربحية البنوك، لكن انعكاساته على السوق إيجابية، وفق عبد العال.

وفي سبتمبر الماضي رفع البنك المركزي المصري نسبة الاحتياطي النقدي الإلزامي من الودائع على البنوك إلى 18% بدلا من 14%، ويعد هذا الرفع في الاحتياطي الإلزامي هو الأول من نوعه منذ 10 أكتوبر 2017 حينما رفعه المركزي من 10% إلى 14%.

بينما كشفت مصادر مصرفية رفصت الإفصاح عن اسمها، عن أن البنك المركزي المصري قد يوجه البنوك بطرح شهادات جديدة ذات عائد مرتفع على غرار شهادات الـ 25% وذلك بعد أن جاوزت نسبة التضخم 40% وفقا للبنك المركزي المصري .

أوضحت المصادر، أنه من المتوقع أيضا أن تتجه لجنة السياسات النقدية بالبنك المركزي المصري برفع الفائدة 30 نقطة أساس خلال الاجتماع المقبل مستهدفة بذلك كبح معدلات التضخم التي ارتفعت إلى رقم تاريخي.

وكان قد أعلن البنك المركزي عن ارتفاع المعدل السنوي للتضخم الأساسي-وفق مؤشراته- ليبلغ 40.3% في فبراير الماضي مقابل 31.2% في يناير 2023.

وذكر البنك في بيان له اليوم أن الرقم القياسي لأسعار المستهلكين سجل معدلا شهريا بلغ 8.1% في فبراير الماضي مقابل معدلا شهريل بلغ 1.2% في ذات الشهر من العام السابق ومعدلا شهريا بلغ 6.3% في يناير2023.

بينما توقع بنك جولدمان ساكس أن يضطر البنك المركزي المصري إلى رفع أسعار الفائدة بما يصل إلى 300 نقطة أساس عندما يجتمع في وقتٍ لاحقٍ من هذا الشهر، بعد أن تجاوز التضخم في فبراير التوقعات بكثير. وسبق وأن رفعت لجنة السياسات النقدية بالبنك المركزي سعر الفائدة بنحو 300 نقطة أساس بعد أن اضطرت إلى خفض قيمة عملتها عدة مرات خلال العام الماضي. وأدى ارتفاع التضخم إلى أعلى مستوى منذ أكثر من خمس سنوات إلى تحويل معدل الاقتراض الرسمي في مصر إلى سالب عند تعديلها وفق التضخم.